M&Aの着手から成立までの工程は非常に複雑。そのプロセスの複雑さゆえ、М&Aにかかる費用も仲介会社によってもバラバラです。

「M&Aにかかる費用について知りたい」

「M&Aを実施するために必要な費用の内訳がわからない」

といった疑問を解決するために、М&Aにかかる費用から仲介会社の報酬体系まで詳しく解説いたします。

目次

М&Aにかかる費用の種類

M&Aを行うにあたり、買収費用や仲介会社への手数料などがかかります。

M&Aにかかる一般的な費用の種類には、以下のようなものが挙げられます。

| 相談料 | 契約をする前の段階で発生する各種の相談費用 |

|---|---|

| 着手金 | 契約をする前の段階で発生する各M&A仲介会社と契約を結ぶ際に生じるお金 |

| 中間報酬 | 基本合意締結に至ったときに支払うお金 |

| 月額報酬 | M&A仲介会社に毎月支払う月額の手数料 |

| デューデリジェンス費用 | M&相手企業の調査にかかる費用 |

| 業務実行にかかる費用 | 出張費や印紙代、弁護士費用など |

| 税金 | 買い手には消費税等、売り手には法人税等 |

●相談料

相談料とは、契約をする前の段階で発生する各種の相談費用です。

相談できる内容は「そもそもM&Aをしたほうが良いのか」「どのような流れでM&Aを進めるのか」「買い手企業が見つかる可能性はあるのか」「売却した場合の概算金額はいくらくらいか」など。企業にはそれぞれ違った背景があるので、状況に応じた回答をしてもらえます。

相談料の相場は0円から1万円ほどで優良な仲介会社は相談料が無料であるケースが多いです。

●デューデリジェンス費用

M&Aにおけるデューデリジェンスとは、対象会社の中身や価値を詳細に調査する手続きです。

デューデリジェンスを行う目的は、買収対象企業の抱えるリスクを把握し経営統合の準備をします。

デューデリジェンス費用は着手金や成功報酬に含まれていることが多いため、デューデリジェンス費用のみを設定しているM&A仲介会社はあまり多くありません。したがって、依頼をする前にデューデリジェンス費用が別途請求されるかなど、確認する必要があります。

●業務実行にかかる実費(出張費、弁護士費用、印紙税代)

・出張費

M&A仲介会社の業務実行にかかる費用は、実費で請求されることもあります。例えば、会社の評価額の計算のために工場視察や店舗視察を行う場合、出張費用は実費で請求される可能性があるのです。

一方で、全て着手金や成功報酬の中に含んでいるM&A仲介会社もあるので、相談時に確認するようにしましょう。

・弁護士費用

顧問契約料とは、弁護士にM&Aなどの業務を依頼した際に毎月支払う費用のことです。日弁連のデータによると、弁護士の顧問契約料の費用相場は月3万円から5万円程度だとされています。

なお、M&A仲介会社はほとんどが顧問契約料(月額報酬)無料となっており、一部のM&A仲介会社が設定しているのみとなっています。

・計画書や契約書の印紙代

M&Aの手続きを進めていく上で、契約書の締結や計画書の作成を行う必要があります。M&Aの手法によって必要な契約書や計画書は異なります。中小企業のM&Aでは、株式譲渡や事業譲渡がよく活用されますが、事業譲渡の場合には「事業譲渡契約書」に譲渡対価に応じた収入印紙を貼る必要があります。

その他にも、株券の交付や有価証券の受取書などに貼付する印紙代も発生します。また、どの書類が課税対象となるかはM&Aの手法や譲渡額、譲受企業、譲渡企業のどちらかによっても変わってきます。

М&Aの報酬体系とは

M&AアドバイザーやM&Aコンサルタントの報酬には、相談料や着手料、中間報酬、成功報酬などがありますが、会社により報酬体系には違いが見られます。

特に比較するにあたって注目したいのが、着手金や月額手数料の有無、そして成功報酬の計算方法などです。

①着手金

着手金が発生するタイミングは業務委託契約時です。

着手金とは、M&A仲介会社と契約を結ぶ際に生じるお金。用途は、売却企業の価値算定を行うための資料作成や、買い手候補に対してM&Aを打診するための企業概要書の作成などです。これら作業には人件費を伴うため、契約時に着手金が発生することは不思議ではありません。

一方で着手金は、一度支払うと返金されません。すでに企業売却の意志が固まっている企業ならば良いのですが、まだM&Aを先のこととして検討している方は、着手金無料の仲介会社に相談してみるのがおすすめです。

M&A仲介会社を選ぶ際には、着手金の有無や金額をしっかりと確認しましょう。

②リテイナーフィー(月額報酬)

リテイナーフィーとは、M&A仲介会社に毎月支払う手数料です。

仲介会社によって、リテイナーフィーの金額は様々で、リテイナーフィーが発生しないM&A仲介会社もあります。

仲介会社を選ぶ際にはトータルの諸費用がいくらになるのか把握しておく必要があります。

M&Aが成立するまで支払い続けるため、依頼をする前に別途請求されるかなど、確認する必要があります。

③中間報酬

M&Aの基本合意締結に至ったときに支払うお金を、中間報酬と言います。M&A当事者である双方がお互いに買収に進みたいという意思表明をした際、その合意内容を証明するために結ぶ契約が基本合意です。

一般的に、M&A成立の確度が高くないと中間金を支払う意味がないと思うので、基本合意の段階で支払うケースが一番多いです。基本合意後のデューデリジェンスで問題がなければ、最終契約、クロージングへと移行します。

基本合意の締結時には、売却側にも買収側にもM&A成立に向けた希望がありますが、詳細な企業調査の結果、買い手企業が「やはり買収しない」という結論を出す可能性もあります。必ずM&Aが成功すると決まったわけではないので注意が必要です。

④成功報酬

成功報酬とは、M&Aが無事に最後まで完了した際に仲介会社に支払うお金のこと。成功報酬制は、M&Aが成立するか否かに関わらず必ず費用が発生する月額報酬制に比べ、お金を払う当事者には良心的な料金システムです。

成功報酬型の仲介会社が採用している料金システムは、その大半が「レーマン方式」と呼ばれるもの。レーマン方式とは、株式譲渡対価や移動総資産などを基準に料率の変わる料金システムを言います。

少額のM&Aの場合では、M&A金額に5%程度の手数料率を乗じて計算された金額が相場となります。レーマン方式の計算式については、次章で詳細を解説していきます。

月額報酬の契約には、通常、期間が定められるため、支払うべき月額報酬の総額は契約時に明らかになります。実績の高いコンサルタントに仕事を依頼すると、月額報酬が上乗せされるケースもあります。

成功報酬はどう決まる?

レーマン方式とは

「レーマン方式」とは、多くのM&A会社が採用する、取引金額に応じて報酬料率が変わる報酬体系です。譲渡金額が大きいほど手数料率は低く、譲渡金額が少なければ高くなります。M&A仲介会社のほとんどが、手数料の計算をするときにレーマン方式を用いています。

レーマン方式による報酬額の計算例

M&A仲介会社の手数料への理解を深めるために、レーマン方式の知識は欠かせません。手数料の割合は一定ではなく、M&A仲介会社によって異なりますが一般的な報酬料率は以下の通りです。

| 取引価格等 | 手数料率 |

|---|---|

| 5億円までの部分 | 5% |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

このように、譲渡価格が5億円以下であれば一律5%(5億×5%=2,500万円)の報酬率となりますが、5億円を超えると計算式が複雑です。

ここで問題となるのが報酬利率をかける取引額の計算方法です。

レーマン方式では、単に取引金額に手数料率を乗じるわけではありません。

金額が12億円の場合、上記の表の通り12億円×3%=3,600万円とするのは誤りです。

12億円は以下のように分けて計算し、最後に各テーブルの算出額を合計します。

取引金額12億円に対する報酬額は、

(5億円×5%)+(5億円×4%)+(2億円×3%)=5,100万円です。

(2,500万円) +(2,000万円) +(600万円)=5,100万円

ただし同じレーマン方式でも、会社によって報酬額が違う点に注意が必要です。

報酬率の1%の違いや報酬基準額に何を用いるかは、報酬額に大きく影響します。仲介会社のホームページに記載されている報酬率をもとに計算すれば、報酬額を低く抑えられる仲介会社を選ぶことも可能です。

レーマン方式の種類

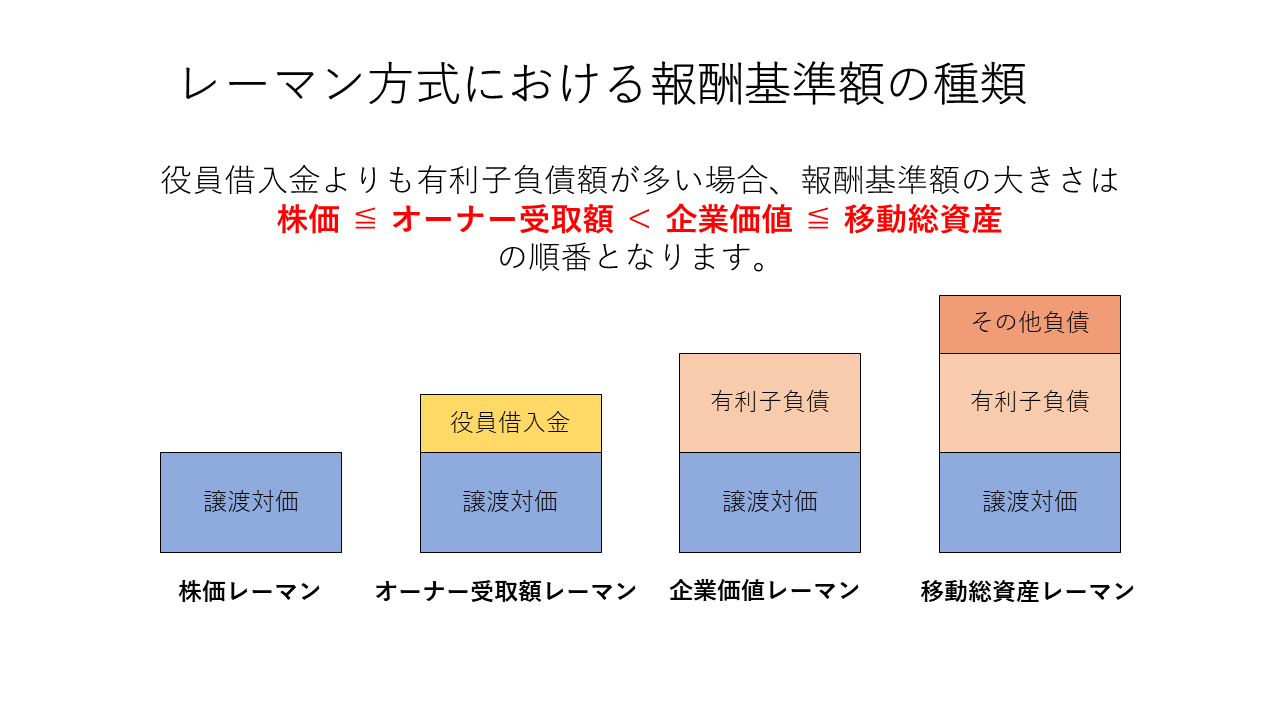

レーマン方式には以下4つ種類があります。

レーマン方式の種類

・株価レーマン方式:株式譲渡対価のみ

・オーナー受取額レーマン方式:株価+役員借入金

・企業価値レーマン方式:株価+有利子負債

・移動総資産レーマン方式:株価+負債総額

対象資産を比較すると、株価が対象になるのは共通していますが、負債の対象範囲は異なります。負債の種類や金額が増えるほど、報酬基準額が大きくなる仕組みです。

負債が大きい会社ほど、仲介会社が報酬基準額の算出に何を利用しているのか確認しておくことで、コストを抑えやすくなります。

●株価レーマン方式

一般的にM&Aによる企業買収は売り手側から買い手側への株式譲渡による方法が採られます。ここで、実際に譲渡された株式の譲渡対価をそのまま報酬の基準とするのが株価レーマン方式です。

株価レーマン方式は後述する3つの方式と比べて報酬額が最も低く抑えることができます。

●オーナー受取額レーマン方式

オーナー受取額レーマン方式は、株式の譲渡価額に、会社がそのオーナー経営者や親族から借りている借金の額を加算して報酬の基準とする方法です。

M&Aで売り手側のオーナーは、会社を買い手側に引き渡した後、会社に貸していたお金を返してもらえます。

つまり、会社のオーナーは株式の譲渡価額に加えて、会社に貸していたお金を受け取ることになります。

●企業価値レーマン方式

企業価値レーマン方式では株式の譲渡対価に、借入金(有利子負債)残高を加えた額を報酬基準額とする方法です。

この方式は、会社を売却したことで株式の売却による資金を得るだけでなく、会社が金融機関などから借りていた負債からも解放されるため、その分価値が上がるという考え方によるものです。

金融機関からの借入金残高が大きい業種の買収案件では、企業価値レーマン方式を採用すると株価レーマン方式と比べて、多くの報酬が必要になってしまいます。

●移動総資産レーマン方式

移動総資産レーマン方式では、株式の譲渡対価に負債総額を加算した金額を報酬の基準にする方法です。

企業価値レーマン方式に、買掛金や未払金などの負債が加算された金額が報酬基準額となります。

М&A仲介会社を利用するメリット

一般的に、中小企業のM&AではM&A仲介会社を利用するメリットが大きいといわれます。これは、譲渡企業の経営陣の意思や賛成の下で友好的な譲受けが期待できるためです。

そのため、交渉の初期から譲渡側と譲受側双方の希望を把握し、客観的にアドバイスを行うM&A仲介会社は、中小企業のM&Aに適しているといえます。

●規模の一致

M&Aを仲介する機関ごとに、取扱うM&Aの規模は異なります。大手投資銀行や証券会社は数十億円以上の大規模なM&Aを取扱います。その一方でM&A仲介会社では、数億円程度の中規模のM&Aを取扱うケースがほとんどです。

また、数百万円~数千万円程度の小規模M&Aに特化した仲介業者も存在するため、中小企業のM&Aは、中規模・小規模M&Aを得意とするM&A仲介会社に向いています。

●後継者不足の解消

現在、日本の中小企業では経営者の高齢化と後継者不足が深刻化しています。

中には売上や将来性も見込める状況でありながら、経営者の引退とともに廃業してしまう中小企業も少なくありません。M&A仲介会社は一般的に事業承継のM&Aに対応しているため、仲介業者を活用したM&Aによる事業承継を実施することで、自身が経営から離れた後も、会社の存続が見込めます。

●幅広い選択肢

M&A仲介会社は特定の業界の成約事例を多く持ち、中小企業の事業承継に特化しているなど、それぞれの会社によって強みを持つ業界やM&Aの条件が違います。

そのため、その業界に強みを持つ仲介会社が、検討しているM&Aのニーズに近しい優良な譲渡先企業をマッチングしてくれる可能性があります。

自社が実施するM&Aに類似した案件や同じ業界に強い仲介会社を選ぶことをお勧めします。

仲介会社を選ぶポイント

実際にM&Aの仲介会社を選ぶ際、どのような点に気を付ければいいのか。選択する側も事前に情報収集が不可欠です。

①自社の規模に合っているのか見極める

1店舗からの売却案件の対応が可能な会社もあれば、中小企業専門に手掛ける会社もあります。まずは自社の規模や地域に合う案件を取り扱っているか、確認・問い合わせをしましょう。

また、譲渡を考えている企業情報を多く抱える会社と譲受企業の情報が豊富な企業では、大きく異なるので、自社に必要な情報を持つ会社を選んでいきましょう。どのような案件を持っているのか事前にホームページなど覗いてみるのもよいです。

公認会計士が主体となって設立した会社や、コンサルティングに定評がある会社、情報量に強みを持つ会社など、各社それぞれに特徴があります。依頼先を一つに決めてしまう前に、幅広く情報取集を行い、自社にマッチする仲介会社を探していきましょう。

②税理士など資格がある人がいる仲介会社かどうか

M&Aの助言や実務を行うのには資格は必須ではありません。M&Aに関する資格を持っていなくても、M&Aを実行することはできます。

ただし、実際にМ&Aを進めていく際には法務・財務・税務などの専門的な知識が不可欠です。

事業承継(M&A)においては税務にかかわる業務が多く、事業承継後も税務面での課題は多くある為、税理士がいる仲介会社をおすすめします。

その他国家資格の専門家がいる仲介会社の力を借りることで、よりスムーズかつ正当な価値評価でM&Aを進めることができます。

また、サポートをスムーズに受けられるように、公認会計士等の有資格者が社内にいるか、弁護士事務所や会計事務所等と提携しているかどうかの確認もしておきましょう。

③報酬形態はどうか

M&A仲介会社を利用するにあたってトラブルになりやすいのが報酬に関する契約です。

基本的にM&A仲介会社の報酬形態は完全出来高制で、譲渡代金に応じて手数料率を掛けるレーマン方式を採用している傾向にあります。

ただ、M&Aの仲介業では報酬に関する制約が存在しないため、他の報酬形態を採用しているところも少なくありません。

仲介会社によっては成功報酬だけでなく着手金や中間金などが発生したり、最低報酬金額が決められていたりするところもあります。

そのため、報酬に関するルールをよく確認したうえでM&A仲介会社を選んだ方がよいでしょう。

④実績と経験が豊富かどうか

実績や経験が豊富にある仲介人を選ぶことも大切です。仲介人の実績や経験を生かすには、自社の規模と同じ案件を取り扱っているか確認する必要があります。十分な実績がある会社かどうか、実績や経験が豊富にある仲介人かどうか、М&Aの成否に関わる大切なポイントです。実績案件例を見ることで、各社の得意な業界も知ることができるので、併せて確認しておきましょう。

また、担当者との相性も重要なポイントになり得ます。本当に信頼できる担当者なのかは、実際に面談してみないと分からないものです。大抵の会社が、無料相談窓口を設けているので、依頼先を決めてしまう前に足を運んでみることをおすすめします。

まとめ

M&Aの費用には譲受費用のほか、デューデリジェンスや業務実行に関わる費用などがあり、手法や進め方などによってもかかる費用は異なります。

税務面でも利益に大きく影響するため、弁護士や税理士、司法書士などの専門家に相談し、まずはM&Aにかかる費用の把握をすることが大切です。

また、仲介会社を選ぶ際は、費用の安さだけではなく、知識や経験のある会社を選ぶのがポイントです。